Exemplos De Tributos Federais Estaduais E Municipais constituem um tema crucial para a compreensão do sistema tributário brasileiro, abrangendo os impostos, taxas e contribuições que impactam diretamente a vida do cidadão e das empresas. O estudo aprofundado desses tributos é essencial para a tomada de decisões estratégicas e o cumprimento das obrigações fiscais.

Esta análise explorará os diferentes tipos de tributos, suas características, bases de cálculo e alíquotas, além de apresentar exemplos práticos de sua aplicação no dia a dia. O objetivo é fornecer uma visão abrangente e elucidativa sobre o sistema tributário brasileiro, destacando os tributos federais, estaduais e municipais, suas finalidades e impactos socioeconômicos.

Introdução

Os tributos são instrumentos essenciais para a arrecadação de recursos públicos, financiando as atividades do Estado e garantindo a prestação de serviços à sociedade. No Brasil, a estrutura tributária é complexa, com diferentes tipos de tributos, cada um com suas características e finalidades específicas.

Compreender a natureza e o funcionamento dos tributos federais, estaduais e municipais é fundamental para o cidadão e para as empresas, visto que o conhecimento sobre a legislação tributária e as obrigações fiscais permite a otimização de recursos, a redução de custos e a prevenção de problemas com o fisco.

Tributos: Conceito e Diferenciação

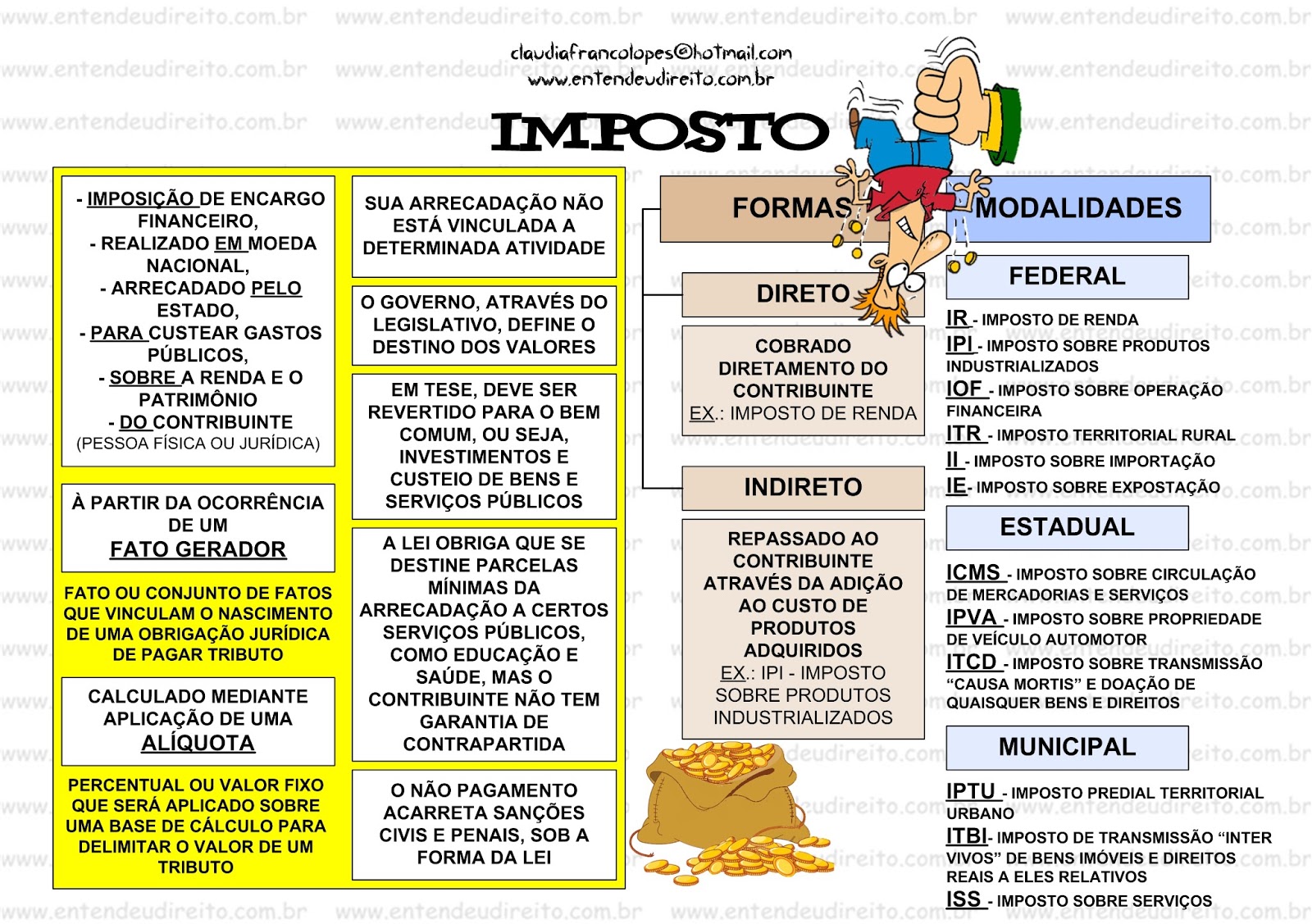

Os tributos são compulsórios, ou seja, são pagos independentemente da vontade do contribuinte, e destinados a financiar os serviços públicos. A Constituição Federal de 1988 define três espécies de tributos: impostos, taxas e contribuições.

- Impostos: são tributos cobrados de forma geral e abrangente, sem contraprestação específica do Estado. Sua finalidade é financiar as despesas gerais da União, dos estados e dos municípios. Exemplos: Imposto de Renda (IR), Imposto sobre Produtos Industrializados (IPI), Imposto sobre Circulação de Mercadorias e Serviços (ICMS), Imposto sobre Serviços (ISS).

- Taxas: são tributos cobrados em contrapartida pela utilização, efetiva ou potencial, de serviços públicos específicos e divisíveis, prestados ao contribuinte ou postos à sua disposição. Exemplos: taxa de coleta de lixo, taxa de matrícula em universidade pública, taxa de registro de veículo.

- Contribuições: são tributos destinados a financiar atividades específicas, como seguridade social, obras públicas ou serviços sociais. Exemplos: Contribuição para o Financiamento da Seguridade Social (Cofins), Contribuição Social sobre o Lucro Líquido (CSLL), Contribuição para o PIS/PASEP.

Tributos Federais

Os tributos federais são impostos e contribuições sociais que o governo federal arrecada para financiar suas despesas, como saúde, educação, segurança e infraestrutura. Esses tributos são cobrados de pessoas físicas e jurídicas, e sua aplicação é fundamental para o funcionamento do país.

Tributos Federais: Tabela

A tabela a seguir apresenta alguns dos principais tributos federais, suas características e como são calculados:

| Tributo | Descrição | Base de Cálculo | Alíquota |

|---|---|---|---|

| Imposto de Renda (IRPF) | Tributo pago por pessoas físicas sobre seus rendimentos. | Rendimentos tributáveis, como salários, aluguéis, investimentos, etc. | Varia de acordo com a faixa de renda, com alíquotas que vão de 7,5% a 27,5%. |

| Imposto de Renda (IRPJ) | Tributo pago por pessoas jurídicas sobre seu lucro. | Lucro líquido da empresa. | 15% sobre o lucro, com adicional de 10% sobre o lucro que exceder R$ 20 milhões. |

| Imposto sobre Produtos Industrializados (IPI) | Tributo pago sobre a fabricação de produtos industrializados. | Valor da produção industrial. | Varia de acordo com o tipo de produto, com alíquotas que podem chegar a 150%. |

| Imposto sobre Operações Financeiras (IOF) | Tributo pago sobre operações financeiras, como empréstimos, financiamentos, câmbio, etc. | Valor da operação financeira. | Varia de acordo com o tipo de operação, com alíquotas que podem chegar a 15%. |

| Contribuição para o Financiamento da Seguridade Social (COFINS) | Contribuição social destinada ao financiamento da seguridade social. | Receita bruta da empresa. | 7,6% sobre a receita bruta. |

| Contribuição Social sobre o Lucro Líquido (CSLL) | Contribuição social destinada ao financiamento da seguridade social. | Lucro líquido da empresa. | 15% sobre o lucro líquido. |

| Imposto sobre Operações de Crédito, Câmbio e Seguro ou relativas a Títulos ou Valores Mobiliários (IOF) | Tributo pago sobre operações de crédito, câmbio, seguro, títulos e valores mobiliários. | Valor da operação. | Varia de acordo com o tipo de operação, com alíquotas que podem chegar a 15%. |

Características e Finalidades dos Tributos Federais

Os tributos federais são classificados em impostos e contribuições sociais. Os impostos são tributos cobrados pelo poder público sem contraprestação direta, enquanto as contribuições sociais são tributos cobrados com o objetivo de financiar serviços específicos, como a previdência social e a saúde.

- Impostos: Os impostos são tributos de caráter geral, destinados a financiar as despesas do Estado. Exemplos de impostos federais são o Imposto de Renda (IRPF e IRPJ), o Imposto sobre Produtos Industrializados (IPI) e o Imposto sobre Operações Financeiras (IOF).

- Contribuições Sociais: As contribuições sociais são tributos destinados ao financiamento de serviços específicos, como a previdência social, a saúde e o seguro-desemprego. Exemplos de contribuições sociais federais são a Contribuição para o Financiamento da Seguridade Social (COFINS) e a Contribuição Social sobre o Lucro Líquido (CSLL).

Impacto dos Tributos Federais no Dia a Dia

Os tributos federais impactam o dia a dia de cidadãos e empresas de diversas maneiras.

- Imposto de Renda (IRPF): O IRPF é descontado do salário dos trabalhadores e pago por pessoas físicas sobre seus rendimentos, como aluguéis e investimentos. Esse imposto é usado para financiar serviços públicos como saúde, educação e segurança.

- Imposto de Renda (IRPJ): O IRPJ é pago por empresas sobre seu lucro e impacta o preço final dos produtos e serviços, pois é repassado para o consumidor. Esse imposto é usado para financiar serviços públicos como saúde, educação e segurança.

- Imposto sobre Produtos Industrializados (IPI): O IPI é pago por empresas que fabricam produtos industrializados e impacta o preço final dos produtos, pois é repassado para o consumidor. Esse imposto é usado para financiar serviços públicos como saúde, educação e segurança.

- Imposto sobre Operações Financeiras (IOF): O IOF é pago por pessoas físicas e jurídicas sobre operações financeiras, como empréstimos, financiamentos, câmbio, etc. Esse imposto impacta o custo final de operações financeiras e é usado para financiar serviços públicos como saúde, educação e segurança.

- Contribuição para o Financiamento da Seguridade Social (COFINS): A COFINS é cobrada sobre a receita bruta das empresas e impacta o preço final dos produtos e serviços, pois é repassado para o consumidor. Essa contribuição é usada para financiar serviços como saúde, previdência social e seguro-desemprego.

- Contribuição Social sobre o Lucro Líquido (CSLL): A CSLL é cobrada sobre o lucro líquido das empresas e impacta o lucro final da empresa. Essa contribuição é usada para financiar serviços como saúde, previdência social e seguro-desemprego.

Tributos Estaduais

Os tributos estaduais são impostos e taxas arrecadados pelos estados brasileiros, destinados a financiar políticas públicas e serviços essenciais para a população. São exemplos de tributos estaduais: ICMS, IPVA e ITCMD.

Tributos Estaduais

Tabela

Tabela

Os tributos estaduais são classificados em impostos e taxas. Os impostos são tributos de caráter geral, que incidem sobre a riqueza ou renda, enquanto as taxas são tributos específicos, que visam custear serviços públicos individuais.

| Tributo | Descrição | Base de Cálculo | Alíquota |

|---|---|---|---|

| Imposto sobre Circulação de Mercadorias e Serviços (ICMS) | Tributo que incide sobre a circulação de mercadorias e serviços dentro do estado. | Valor da operação ou prestação. | Varia de acordo com a mercadoria ou serviço, podendo ser fixada em percentual ou valor fixo. |

| Imposto sobre Propriedade de Veículos Automotores (IPVA) | Tributo que incide sobre a propriedade de veículos automotores. | Valor venal do veículo. | Varia de acordo com o tipo de veículo e o estado. |

| Imposto sobre Transmissão Causa Mortis e Doação de Bens Imóveis (ITCMD) | Tributo que incide sobre a transmissão de bens imóveis por causa de morte ou doação. | Valor do bem imóvel. | Varia de acordo com o estado. |

Características e Finalidades dos Tributos Estaduais

O ICMS é um imposto de grande importância para os estados, representando uma parcela significativa da arrecadação tributária. É um imposto multifásico, ou seja, incide em todas as etapas da cadeia produtiva, desde a produção até o consumo final. O ICMS tem como finalidade financiar políticas públicas estaduais, como saúde, educação, segurança e infraestrutura.

Exemplos Práticos dos Tributos Estaduais

O ICMS impacta o dia a dia do cidadão e das empresas de diversas formas. Por exemplo, o preço dos produtos que consumimos, como alimentos, roupas e eletrodomésticos, já inclui o ICMS. As empresas também são impactadas pelo ICMS, pois precisam recolher o imposto sobre suas vendas e compras.

O IPVA é outro exemplo de tributo que impacta diretamente o cidadão, pois precisa ser pago anualmente pelos proprietários de veículos. O ITCMD, por sua vez, incide sobre a transmissão de bens imóveis por causa de morte ou doação, impactando os herdeiros ou donatários.

Tributos Municipais: Exemplos De Tributos Federais Estaduais E Municipais

Os tributos municipais são impostos e taxas cobrados pelos municípios para financiar serviços públicos e promover o desenvolvimento local. Esses tributos são essenciais para a manutenção de serviços como saúde, educação, segurança pública, infraestrutura urbana e outros.

Tributos Municipais

A seguir, apresentamos uma tabela com exemplos de tributos municipais, suas características e finalidades:

| Tributo | Descrição | Base de Cálculo | Alíquota |

|---|---|---|---|

| Imposto sobre a Propriedade Predial e Territorial Urbana (IPTU) | Imposto anual cobrado sobre a propriedade de imóveis localizados em áreas urbanas. | Valor venal do imóvel, definido pela administração municipal. | Varia de acordo com a legislação municipal. |

| Imposto sobre Serviços de Qualquer Natureza (ISS) | Imposto cobrado sobre a prestação de serviços realizados no município. | Valor do serviço prestado. | Varia de acordo com o tipo de serviço e a legislação municipal. |

| Imposto sobre a Transmissão de Bens Imóveis (ITBI) | Imposto cobrado sobre a transmissão de propriedade de bens imóveis, como compra, venda ou doação. | Valor da transação. | Varia de acordo com a legislação municipal. |

Imposto sobre a Propriedade Predial e Territorial Urbana (IPTU)

O IPTU é um imposto de caráter real, ou seja, incide sobre o bem imóvel, independentemente de quem o possui. Sua finalidade é financiar serviços públicos essenciais para a cidade, como coleta de lixo, iluminação pública, manutenção de ruas e praças, e outros.

Imposto sobre Serviços de Qualquer Natureza (ISS)

O ISS é um imposto de caráter pessoal, ou seja, incide sobre a pessoa que presta o serviço. Sua finalidade é financiar serviços públicos relacionados ao desenvolvimento econômico do município, como apoio às empresas, incentivos à cultura e ao turismo, e outros.

Exemplos

O IPTU impacta o dia a dia do cidadão ao ser cobrado anualmente, influenciando o orçamento familiar. Já o ISS impacta as empresas, pois é cobrado sobre a prestação de serviços, influenciando os custos e preços dos produtos e serviços.

Obrigações Tributárias

O cumprimento das obrigações tributárias é fundamental para o bom funcionamento do sistema tributário e para a arrecadação de recursos públicos. Essas obrigações, que variam de acordo com a natureza do tributo e o tipo de contribuinte, garantem a justiça fiscal e a aplicação dos recursos arrecadados em benefício da sociedade.

Pagamento de Impostos

O pagamento de impostos é a principal obrigação tributária dos contribuintes. Os impostos são tributos que incidem sobre a renda, o patrimônio, o consumo e a produção, e são destinados ao financiamento das despesas públicas. O cumprimento dessa obrigação garante a arrecadação de recursos para a prestação de serviços públicos essenciais, como saúde, educação, segurança e infraestrutura.

Emissão de Notas Fiscais

A emissão de notas fiscais é uma obrigação tributária que visa o controle da movimentação de bens e serviços e a arrecadação de impostos. A nota fiscal é um documento que comprova a realização de uma operação comercial e permite a identificação do contribuinte, da mercadoria ou serviço, do valor da operação e dos impostos incidentes.

O descumprimento dessa obrigação pode resultar em multas e outras penalidades.

Escrituração de Livros Fiscais

A escrituração de livros fiscais é uma obrigação tributária que consiste no registro de todas as operações comerciais realizadas pelo contribuinte, com o objetivo de permitir o controle da receita, do custo, do lucro e do pagamento de impostos. Os livros fiscais devem ser escriturados de acordo com as normas estabelecidas pela legislação tributária e devem ser mantidos em ordem e disponíveis para fiscalização.

Descumprimento das Obrigações Tributárias

O descumprimento das obrigações tributárias pode resultar em penalidades, como multas e juros. As multas são aplicadas em caso de infração às normas tributárias, como a não emissão de nota fiscal ou a escrituração irregular de livros fiscais. Os juros são cobrados sobre o valor do imposto devido, quando o pagamento não é efetuado dentro do prazo estabelecido.

Exemplos:

- Um contribuinte que não emite nota fiscal em uma venda de mercadorias pode ser autuado e multado.

- Um contribuinte que não declara seu imposto de renda dentro do prazo pode ser sujeito ao pagamento de juros e multa.

Legislação Tributária

A legislação tributária brasileira é um conjunto de normas que regulamentam a criação, a cobrança e o controle dos tributos no país. Ela é composta por leis, decretos, portarias, instruções normativas, decisões judiciais, entre outros.

O Código Tributário Nacional (CTN)

O CTN é a lei principal que define os princípios gerais do sistema tributário brasileiro. Ele foi promulgado em 1966 e, desde então, tem sido objeto de diversas alterações, visando acompanhar as mudanças na economia e na sociedade. O CTN estabelece, entre outros aspectos, a definição de tributo, os princípios da legalidade, da anterioridade, da irretroatividade, da capacidade contributiva, da não confisco, da isonomia, da vedação ao tratamento desigual, da segurança jurídica, da publicidade, da clareza, da simplicidade e da eficiência.

Leis Complementares

As leis complementares são normas que complementam o CTN, aprofundando e detalhando aspectos específicos do sistema tributário. São exemplos de leis complementares:

- Lei Complementar nº 101/2000 (Lei de Responsabilidade Fiscal): Estabelece normas de finanças públicas voltadas para a responsabilidade na gestão fiscal e para a transparência na aplicação dos recursos públicos.

- Lei Complementar nº 116/2003: Regulamenta o ICMS (Imposto sobre Circulação de Mercadorias e Serviços), definindo suas normas gerais de tributação e as alíquotas aplicáveis.

- Lei Complementar nº 123/2006: Dispõe sobre o Simples Nacional, um regime especial de tributação para microempresas e empresas de pequeno porte.

Leis Ordinárias

As leis ordinárias são normas que tratam de aspectos específicos dos tributos, como a criação, a cobrança e a fiscalização. São exemplos de leis ordinárias:

- Lei nº 8.218/1991: Dispõe sobre o Imposto de Renda das Pessoas Físicas e Jurídicas.

- Lei nº 9.430/1997: Dispõe sobre o Imposto sobre Operações de Crédito, Câmbio e Seguro ou relativas a Títulos ou Valores Mobiliários (IOF).

- Lei nº 10.833/2003: Dispõe sobre o Imposto sobre Produtos Industrializados (IPI).

Decretos

Os decretos são normas que regulamentam leis, detalhando sua aplicação. São exemplos de decretos:

- Decreto nº 6.020/2007: Regulamenta o Imposto de Renda das Pessoas Físicas e Jurídicas, estabelecendo as normas para a sua aplicação.

- Decreto nº 7.004/2009: Regulamenta o Imposto sobre Operações de Crédito, Câmbio e Seguro ou relativas a Títulos ou Valores Mobiliários (IOF), estabelecendo as normas para a sua aplicação.

- Decreto nº 7.661/2011: Regulamenta o Imposto sobre Produtos Industrializados (IPI), estabelecendo as normas para a sua aplicação.

Sistema Tributário Brasileiro

O sistema tributário brasileiro é complexo e abrangente, com diversas normas e tributos que impactam a vida do cidadão e o funcionamento da economia. Sua estrutura, com impostos diretos e indiretos, busca atender às necessidades sociais e financiar os serviços públicos.

No entanto, o sistema enfrenta desafios e críticas, como a elevada carga tributária, a burocracia e a falta de clareza, impactando negativamente o desenvolvimento econômico e social.

Pontos Fortes e Fracos do Sistema Tributário Brasileiro, Exemplos De Tributos Federais Estaduais E Municipais

O sistema tributário brasileiro possui aspectos positivos e negativos, que impactam diretamente a sociedade e a economia.

- Pontos Fortes:

- Financiamento de Serviços Públicos:A arrecadação de tributos é fundamental para financiar serviços públicos essenciais como saúde, educação, segurança e infraestrutura, garantindo o bem-estar social.

- Redistribuição de Renda:O sistema tributário, por meio de impostos progressivos, busca reduzir as desigualdades sociais, direcionando recursos para políticas públicas que beneficiam as camadas mais vulneráveis da população.

- Regulação Econômica:Os tributos podem ser utilizados como instrumentos de política econômica para estimular ou desestimular determinadas atividades, como a produção de bens e serviços, e promover o desenvolvimento sustentável.

- Pontos Fracos:

- Alta Carga Tributária:A elevada carga tributária no Brasil impacta negativamente a competitividade das empresas, reduzindo investimentos e prejudicando o crescimento econômico.

- Burocracia e Complexidade:A legislação tributária brasileira é complexa e burocrática, gerando custos para as empresas e dificultando o cumprimento das obrigações fiscais.

- Falta de Transparência e Eficiência:A falta de transparência e eficiência na gestão dos recursos públicos, incluindo a arrecadação de tributos, gera desconfiança e impede a otimização do uso dos recursos.

- Evasão Fiscal:A evasão fiscal, que ocorre quando indivíduos e empresas deixam de pagar tributos devidos, prejudica a arrecadação e a justiça social, além de gerar distorções no mercado.

Principais Críticas e Desafios

O sistema tributário brasileiro enfrenta diversas críticas e desafios, que exigem ações para garantir justiça social, estimular o desenvolvimento econômico e promover a eficiência na gestão pública.

- Críticas:

- Carga Tributária Excessiva:A alta carga tributária é um dos principais pontos de crítica, impactando negativamente a competitividade das empresas, o consumo e o crescimento econômico.

- Complexidade e Burocracia:A legislação tributária brasileira é considerada complexa e burocrática, gerando custos para as empresas e dificultando o cumprimento das obrigações fiscais.

- Falta de Transparência:A falta de transparência na gestão dos recursos públicos, incluindo a arrecadação de tributos, gera desconfiança e impede a otimização do uso dos recursos.

- Evasão Fiscal:A evasão fiscal, que ocorre quando indivíduos e empresas deixam de pagar tributos devidos, prejudica a arrecadação e a justiça social, além de gerar distorções no mercado.

- Desafios:

- Simplificação da Legislação Tributária:A simplificação da legislação tributária, com a redução da burocracia e a clareza nas normas, é essencial para reduzir custos para as empresas e facilitar o cumprimento das obrigações fiscais.

- Combate à Evasão Fiscal:O combate à evasão fiscal é fundamental para garantir a justiça social e a arrecadação de recursos para financiar os serviços públicos.

- Melhoria da Eficiência da Gestão Pública:A melhoria da eficiência na gestão dos recursos públicos, incluindo a arrecadação de tributos, é crucial para garantir a otimização do uso dos recursos e a prestação de serviços públicos de qualidade.

- Ampliação da Transparência:A ampliação da transparência na gestão dos recursos públicos, incluindo a arrecadação de tributos, é fundamental para aumentar a confiança da sociedade e promover a accountability.

Impacto do Sistema Tributário na Economia, Desenvolvimento Social e na Vida do Cidadão

O sistema tributário brasileiro exerce um papel fundamental na economia, no desenvolvimento social e na vida do cidadão.

- Impacto na Economia:

- Competitividade:A alta carga tributária pode prejudicar a competitividade das empresas, dificultando a atração de investimentos e o crescimento econômico.

- Investimento:A complexidade e a burocracia da legislação tributária podem desestimular investimentos, impactando negativamente o desenvolvimento econômico.

- Consumo:A alta carga tributária pode reduzir o poder de compra dos consumidores, impactando negativamente o consumo e a atividade econômica.

- Impacto no Desenvolvimento Social:

- Desigualdade Social:O sistema tributário, por meio de impostos progressivos, busca reduzir as desigualdades sociais, direcionando recursos para políticas públicas que beneficiam as camadas mais vulneráveis da população.

- Acesso a Serviços Públicos:A arrecadação de tributos é fundamental para financiar serviços públicos essenciais como saúde, educação, segurança e infraestrutura, garantindo o bem-estar social.

- Sustentabilidade:Os tributos podem ser utilizados como instrumentos de política ambiental para estimular a produção de bens e serviços sustentáveis e desestimular atividades que impactam negativamente o meio ambiente.

- Impacto na Vida do Cidadão:

- Custo de Vida:A alta carga tributária impacta o custo de vida, aumentando o preço de produtos e serviços essenciais.

- Acesso a Serviços Públicos:O sistema tributário garante o financiamento de serviços públicos essenciais como saúde, educação, segurança e infraestrutura, impactando diretamente a qualidade de vida do cidadão.

- Direitos e Deveres:O sistema tributário define os direitos e deveres do cidadão em relação ao pagamento de tributos, garantindo a justiça social e o financiamento de políticas públicas.

Key Questions Answered

Quais são as principais diferenças entre impostos, taxas e contribuições?

Impostos são tributos de caráter geral, cobrados independentemente de uma contraprestação direta do Estado. Taxas são tributos específicos, cobrados em razão do exercício do poder de polícia ou pela utilização de serviços públicos. Contribuições são tributos destinados ao financiamento de atividades específicas, como a seguridade social.

Como o sistema tributário brasileiro impacta a economia?

O sistema tributário brasileiro impacta a economia de diversas maneiras, influenciando o consumo, a produção, o investimento e a competitividade. A carga tributária elevada pode desestimular o investimento e a criação de empregos, enquanto um sistema simplificado e transparente pode favorecer o crescimento econômico.

Quais são os desafios para a reforma tributária no Brasil?

A reforma tributária no Brasil enfrenta desafios complexos, como a necessidade de simplificar o sistema, reduzir a carga tributária, combater a sonegação e garantir a justiça fiscal. A reforma deve levar em consideração os diferentes interesses e necessidades da sociedade, buscando um equilíbrio entre a arrecadação e o desenvolvimento econômico.